3.55億總資產謀求15億元募資 蕊源半導體每顆2毛的芯片業務能否撐得起?

闖關創業板市場的成都蕊源半導體科技股份有限公司(簡稱蕊源半導體)受到深交所第3輪審核問詢。前兩輪問詢中,深交所已經對蕊源半導體是否存在業績大幅下滑風險、公司持續經營能力連續發問。此次第3輪問詢,蕊源半導體能否說明公司主業經營成長力和穩定性,公司對深交所問詢的經營風險將如何化解?

業績呈現波動

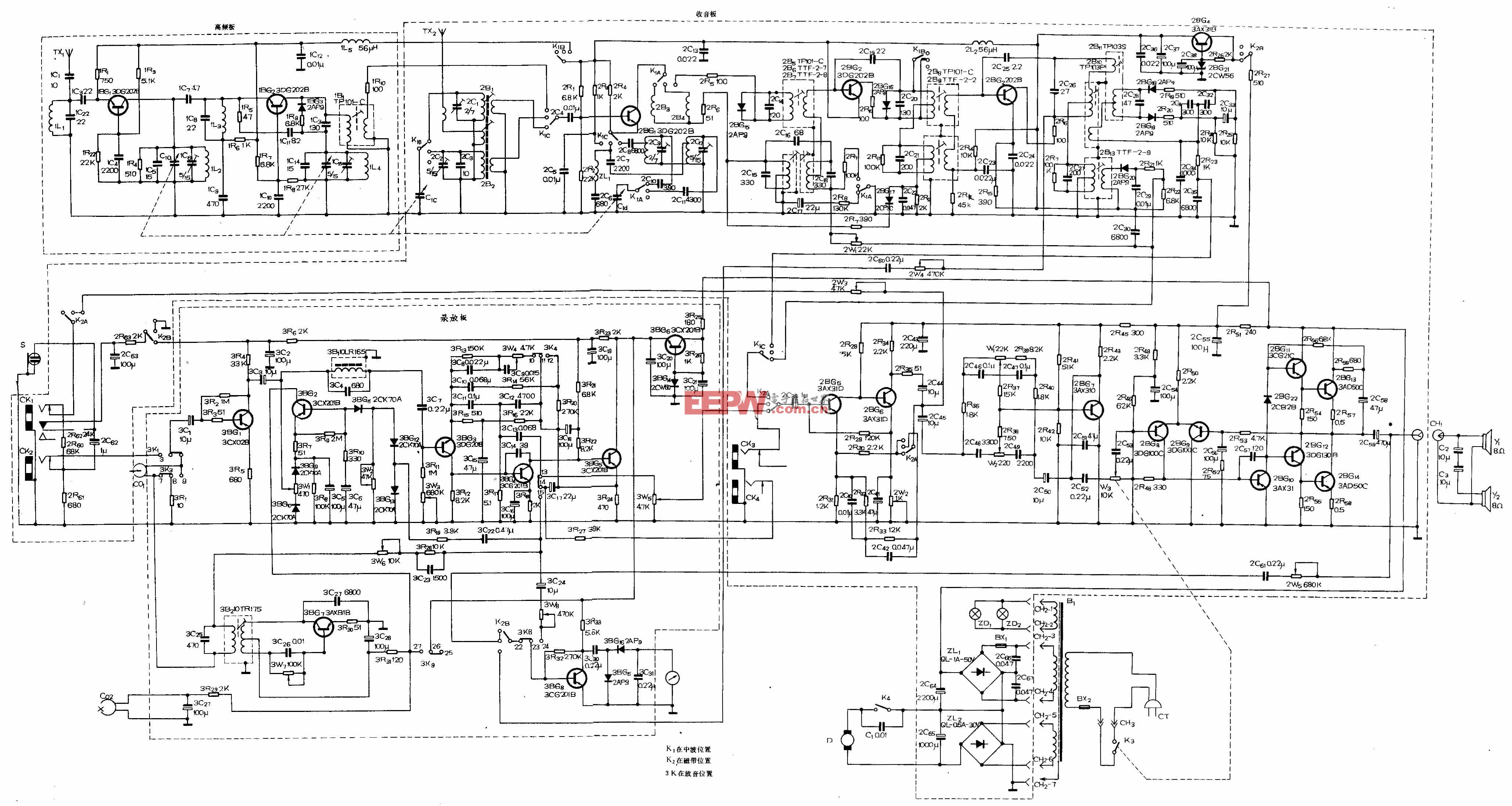

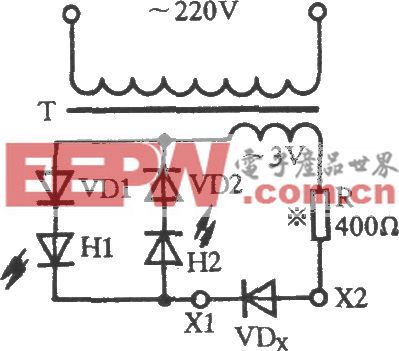

公開資料顯示,成立于2016年的蕊源半導體主要從事電源管理芯片的研發、設計、封測和銷售,公司產品以DC-DC芯片為主,同時涵蓋保護芯片、充電管理芯片、LDO芯片、LED驅動芯片、馬達驅動芯片、PMU芯片、復位芯片等多系列電源管理芯片。

2019年至2022年上半年報告期,期初的2019年蕊源半導體營業收入僅為9029.91萬元、凈利潤尚未虧損710.50萬元,2020年公司營收為1.19億元、凈利潤為824.28萬元,實現扭虧為盈,但是在2021年蕊源半導體的營業收入卻突然大幅增至3.26億元,當期凈利潤高達9374.43萬元。

短暫高增長之后,蕊源半導體在上市沖刺期預期2022年經營業績存在下滑風險。根據最新預測,蕊源半導體2022年前三季度實現營業收入約 2.42 億元,實現凈利潤約0.64億元,將分別相較2021年同期下降3.71%和19.37%。

蕊源半導體解釋稱,公司今年以來的業績波動主要原因是系2022年第三季度受終端需求周期性波動、晶圓流轉周期較長、新品量產推遲、期后四川等地高溫限電、新冠疫情等多方面因素影響。同時,蕊源半導體司初步預計,公司2022年度凈利潤將較2021年度變動-10%至5%,存在下滑風險。

而據21世紀經濟報道記者了解,2021年蕊源半導體的業績大幅增長則主要是外部市場周期因素直接影響的結果。

2020年下半年以來,芯片市場呈現供不應求的格局,尤其是2021年,芯片行業受部分境外半導體企業開工不足、5G 與新能源汽車等下游產業快速發展帶動半導體需求爆發、國際政治局勢引發國內電子終端廠商供應鏈國產化需求提升、下游企業備貨需求強勁等多重因素綜合影響,我國半導體產業總體呈現供貨緊缺,需求旺盛的格局,半導體行業整體呈現業績快速增長態勢,多家同行業可比上市公司2021年營業收入同比增幅均超過100%。

但是2021年第四季度以來,“缺芯”問題已逐步得到緩解,行業存貨水平逐步回升,景氣度已較2021年年中的高位有所回落,終端及渠道由“缺芯”階段的備貨導向逐步轉變為去庫存導向,行業普遍已存在產品價格下行壓力。

對此,蕊源半導體向21世紀經濟報道記者表示,如未來前述對半導體行業的一項或多項積極影響因素減弱或消退,或發生國際/地區政治局勢變化、終端市場下滑、芯片結構性缺貨等負面事件,公司將面臨營業收入下滑風險。

受此影響,深交所的兩輪問詢中,持續追問蕊源半導體的業績大幅下滑風險及持續經營能力。

第二輪問詢中,深交所直指公司報告期后期,電源等芯片產能已出現過剩,行業出現結構性降價,消費電子芯片降價幅度較大,三星半導體業務負責人甚至預計芯片銷售大幅下滑態勢將延續到明年,據此要求蕊源半導體說明在歷史虧損且生產經營規模較小、期后業績下滑的情況下,公司是否具有持續經營能力。

不僅如此,第二輪問詢中,深交所重點關注蕊源半導體的核心競爭力和持續的市場競爭力。

芯片投資熱潮下,蕊源半導體為何遭遇深交所技術之問?

主業飽和競爭

21世紀經濟報道記者注意到,蕊源半導體申請文件及首輪問詢回復信息顯示,報告期內,公司可售芯片型號共1400余款,其中DC-DC芯片共450余款。報告期各期,蕊源半導體成品芯片中DC-DC芯片貢獻的主營業務收入占比分別高達75.06%、69.78%、69.21%和 84.58%,成品芯片中DC-DC芯片是蕊源半導體最主要的產品類型。

21世紀經濟報道記者從深交所創業板一上市公司技術人員處了解到,集成電路產品根據功能主要可分為數字芯片和模擬芯片,DC-DC等電源管理芯片即屬于模擬芯片的一種。

數字芯片是基于數字邏輯設計和運行的,用于處理數字信號的集成電路芯片,包括微元件、存儲器和邏輯芯片,屬于高端芯片范疇,下游廣泛應用于智能手機、電腦等領域,是目前國家急需的高端領域;模擬芯片則處理連續性的光、聲音、電/磁、位置/速度/加速度等物理量和溫度等自然模擬信號的芯片,相對處于芯片行業的低端領域,下游應用市場主要為網絡通信、安防監控、智能電力、工業控制、汽車電子等領域。

據悉,模擬芯片市場發展已超過50年,行業參與者眾多,雖然國內國際市場仍為國際廠商占據,但是國內也有多家生產廠商參與競爭。

以蕊源半導體主營的電源管理芯片為例,據21世紀經濟報道記者統計,目前國內該領域主要代表廠商就包括矽力杰(6415.TW)、圣邦股份(300661.SZ)、富滿微(300671.SZ)、上海貝嶺(600171.SH)、芯朋微(688508.SH)、力芯微(688601.SH)、必易微(688045.SH)、希荻微(688173.SH)等上市公司。

2021年經營數據顯示,矽力杰當年營收高達215.06 億新臺幣,凈利潤57.97億新臺幣;圣邦股份營收22.38億元、凈利潤6.89億元;富滿微營收13.70億元、凈利潤4.53億元;上海貝嶺營收20.24億元、凈利潤7.38億元;芯朋微營收7.53億元、凈利潤2.01億元;必易微營收8.87億元、凈利潤2.37億元。

行業內主要的上市公司營收規模和凈利潤均大幅高于蕊源半導體,公司的主營業務面臨著較大的行業競爭風險。

對此,蕊源半導體向21世紀經濟報道記者回應稱,未來可能會因市場競爭加劇、其他細分領域企業跨界競爭、下游行業需求量下降等不利因素,導致公司產品銷量減少或售價下降,對公司的經營業績產生不利影響。

事實上,報告期內蕊源半導體已直面行業內的價格競爭,2019年至2021年公司主營的DC-DC 芯片銷售單價分別僅為0.15 元/顆、0.15元/顆、0.21元/顆,遠低于可比公司平均值分別0.45元/顆、0.47元/顆、0.57元/顆的單價。

招股書中,蕊源半導體坦言,報告期內受市場供需關系等影響,公司的產品銷售均價分別為 124.39元/千顆、103.30元/千顆、173.65 元/千顆及234.79元/千顆,2021年及2022 年上半年產品銷售平均單價上漲較快,但是如未來受市場供需關系變動、公司產品競爭力減弱等因素影響,公司產品銷售單價可能下降,從而影響公司經營業績。

如此經營現狀下,憑借芯片概念的蕊源半導體擬向資本市場融資高達15億元,而2021年年末,公司的總資產僅為3.38億元,截至2022年6月30日的凈資產僅為3億元,現有單一產品主業經營下,蕊源半導體未來的經營如何撐得起巨額融資?

募投是否可行

根據蕊源半導體募資計劃,公司15億元融資中,2.57億元將用于電源管理芯片升級及產業化,2.96億元用于研發中心建設,6.78億元用于封裝測試中心建設,2.7億元將用于補充流動資金。

電源管理芯片升級及產業化項目將用于開展 DC-DC 系列、保護芯片系列在內的電源管理類芯片的升級及產業化,從而擴大DC-DC芯片及保護芯片的銷售規模,進一步提高市場份額;研發中心則是順應電源管理芯片模塊化、集成化設計的技術趨勢的布局,意在提升公司核心競爭力;封裝測試中心建設則擬在公司現有產品、核心技術的基礎上組建集成電路 65 億只/年封裝測試生產線,拓展公司主業。

值得注意的是,集成電路企業的經營模式主要分為 IDM 模式和Fabless兩種模式,IDM模式,業務涵蓋從集成電路設計,到晶圓制造、封裝、測試等產業鏈條上的各個環節,該模式對集成電路企業的資金實力、研發能力及市場影響力要求極高,采用該模式的企業主要為英特爾(Intel)、韓國三星半導體、TI(德州儀器)等全球集成電路行業大型跨國企業。

蕊源半導體設立初期則采用 Fabless 模式,Fabless 模式下公司自身沒有晶圓生產線,僅從事集成電路的設計業務,其余的晶圓制造、封裝、測試等環節全部通過定制化采購和代工方式由專業的生產廠商完成,屬于輕資產運營模式。

直至2019年,蕊源半導體才投資試水建設自有封測廠,并于2020年投產,公司聲稱已經形成了“設計+封測”的經營模式。但是報告期各期,蕊源半導體主營業務收入主要來自成品芯片的銷售,各期收入占比分別達93.57%、85.46%、95.13%和 95.06%。

報告期各期,蕊源半導體中測后晶圓產品銷售收入占比僅分別為 6.43%、14.04%、4.87%和4.94%。

據21世紀經濟報道記者了解,目前同行業可比上市公司中除富滿微外,相關的封測業務均為依靠委外完成。成立僅5年時間的蕊源半導體卻擬大舉募資15億元,布局需要重資產運行的封裝測試業務,實現公司差異化的產業布局,能否可行需要較大考驗。

*博客內容為網友個人發布,僅代表博主個人觀點,如有侵權請聯系工作人員刪除。